इंफ्लेशन पर नियंत्रण रखने में आपकी मदद करने के लिए इन्वेस्टमेंट प्रिंसिपल

Posted On Monday, Nov 01, 2021

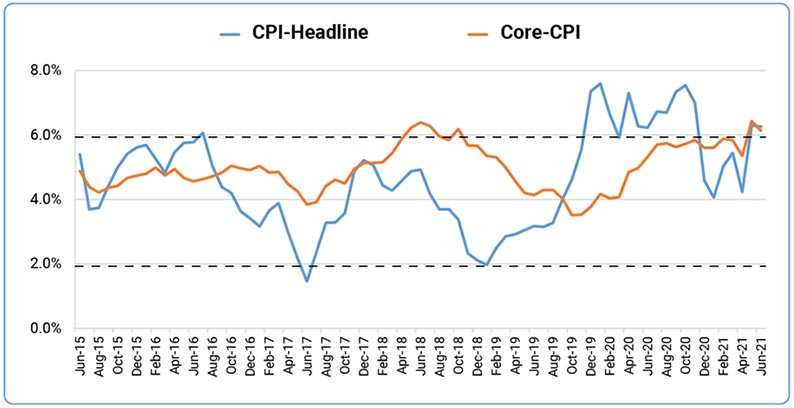

कंजयुमर द्वारा मापी गई भारत की रिटेल इंफ्लेशन लगातार दो महीनों के लिए आरबीआई की सीमा से अधिक थी (संदर्भ: चार्ट 1: इंफ्लेशन ने 6% लक्ष्मण रेखा का उल्लंघन किया)। जुलाई में, सीपीआई इन्फ्लेशन अपेक्षाकृत कम होकर 5.59% हो गई। हालांकि, इस बार इन्फ्लेशन अस्थायी नहीं हो सकती है और अधिक संरचनात्मक हो सकती है। एक के बाद एक, RBI ने वित्त वर्ष 22 के लिए CPI पूर्वानुमान को 5.1% से बढ़ाकर 5.7% कर दिया। इन्फ्लेशन पर नियंत्रण रखने के लिए आपको किन निवेश प्रिंसिपल का पालन करने की आवश्यकता है?

चार्ट 1: इन्फ्लेशन ने 6% लक्ष्मण रेखा का उल्लंघन किया

स्रोत: एमओएसपीआई, क्वांटम रिसर्च, जुलाई 2021 तक के आंकड़े

✓ और जानें: हेडलाइन सीपीआई और कोर सीपीआई के बीच अंतर

• हेडलाइन इन्फ्लेशन टोकरी में सभी वस्तुओं के मूल्य में परिवर्तन को इंडिकेट करती है और व्यापक रूप से उतार-चढ़ाव करती है।

• कोर इन्फ्लेशन खाद्य और ईंधन आइटम को हेडलाइन इन्फ्लेशन से बाहर रखती है और व्यापक रूप से उतार-चढ़ाव नहीं करती है।

स्टैप 1: वास्तविक रिटर्न पर ध्यान दें:

आपके इन्वेस्टमेंट के रियल रिटर्न पर इन्फ्लेशन का महत्वपूर्ण प्रभाव पड़ता है।

सीधे शब्दों में कहें तो रियल रिटर्न = रिटर्न - इन्फ्लेशन।

ऐसा इसलिए है क्योंकि इन्फ्लेशन आपके निवेश की मूल्य निर्धारण शक्ति को नष्ट कर देती है।

नतीजतन, एफडी जैसे ट्रेडिशनल इन्वेस्टमेंट इन्फ्लेशन के साथ तालमेल नहीं बिठा पाए हैं और आप वास्तविक आधार पर पैसा खो देते हैं। उदाहरण के लिए, जब आपका बैंक बचत खाता 4% का मामूली रिटर्न देता है, तो रियल रिटर्न नकारात्मक होता है क्योंकि एवरेज इन्फ्लेशन ~ 6% रही है, जो 4% बैंक उपज से काफी अधिक है।

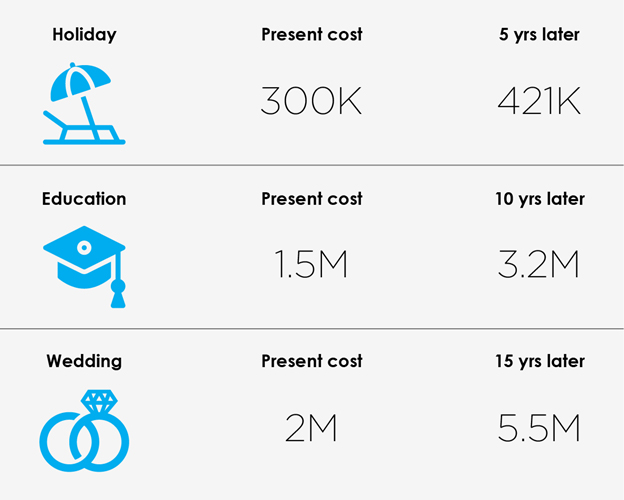

यह इमेज हॉलीडे और शादी के लिए 7% और शिक्षा के लिए 8% की इन्फ्लेशन दर को देखते हुए उदाहरणात्मक उद्देश्य है। रेट ओफ रिटर्न 10% प्रति वर्ष है।

स्टैप 2: जल्दी शुरू करें और लगातार निवेश करें:

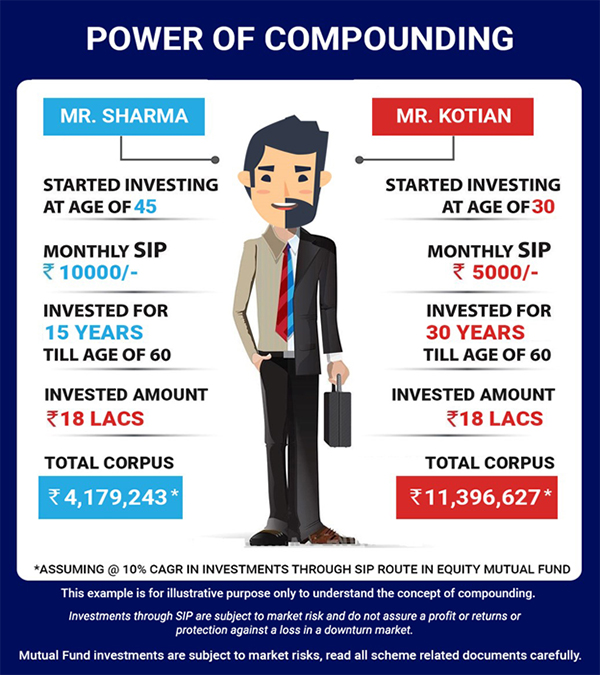

जितनी जल्दी आप शुरुआत करेंगे, उतनी ही अधिक कमाई और अपने लक्ष्यों तक तेज़ी से पहुँचने की संभावना उतनी ही अधिक होगी। जल्दी शुरुआत करना और लगातार निवेश करना आपको छोटी राशि के साथ निवेश करने और अपने लक्ष्यों तक तेजी से पहुंचने की सुविधा देता है। इक्विटी म्यूचुअल फंड समय के साथ बेहतर रिटर्न देते हैं, इसलिए जितनी जल्दी आप निवेश करना शुरू करते हैं, आपके पैसे के बढ़ने की संभावना उतनी ही अधिक होती है। बाजार में समय बाजार के समय पर बहुत बड़ा फर्क पड़ता है। इसका मतलब है कि आप अपने पैसे को अबाधित रखते हैं; इसमें लोंग टर्म रिस्क एडजस्ट रिटर्न प्रदान करने की क्षमता है। यह आपको बाजार की भविष्यवाणी करने और इन्फ्लेशन जैसे मैक्रो-इकोनॉमिक संकेतकों का विश्लेषण और आकलन करने की कोशिश करने की परेशानी से भी बचाता है।

आइए दो निवेशकों श्री शर्मा और श्री कोटियन का एक उदाहरण देखें, जो अलग-अलग उम्र, क्रमशः 45 और 30 में अपने निवेश की योजना बनाना शुरू करना चाहते हैं। जिस निवेशक ने ३० साल की उम्र में शुरुआत की थी, वह 45 साल की उम्र के निवेशक के मुकाबले दोगुना से अधिक जमा कर सकता है। चित्रण रुपये के मासिक एसआईपी के लिए वापसी की 10% दर मानता है 10,000 और रु क्रमशः 5000। यह आपके रिटर्न के पुनर्निवेश और लंबी अवधि में आपके कॉर्पस में जोड़ने के माध्यम से चक्रवृद्धि की शक्ति को दर्शाता है।

श्री शर्मा | श्री कोटियन |

|---|---|

45 कि आयु से इन्वेस्ट करना शुरु किया | 30 कि आयु से इन्वेस्ट करना शुरु किया |

मोंथली SIP रु 10000/- | मोंथली SIP रु 5000/- |

15 साल के लिये इन्वेस्ट किया 60 साल कि आयु तक | 30 साल के लिये इन्वेस्ट किया 60 साल कि आयु तक |

इंवेस्टेड अमाउंट रु 18 लाख | इंवेस्टेड अमाउंट रु 18 लाख |

टोटल कॉर्पस रु 4,179,243* | टोटल कॉर्पस रु 11,396,627* |

स्टैप 3: अपने पोर्टफोलियो को अपने रिस्क प्रोफाइल के साथ अलाइंग करें:

इस अभ्यास में अपनी रिस्क लेने की क्षमता, रिस्क सहने की क्षमता और रिस्क क्षमता को ध्यान से देखें। जब आप अपनी म्यूचुअल फंड यात्रा शुरू करते हैं, तो आप पाते हैं कि एक समाधान जिसने आपके लिए काम किया है वह किसी अन्य निवेशक के लिए काम नहीं कर सकता है। ऐसा इसलिए है क्योंकि अलग-अलग निवेशकों के अलग-अलग रिस्क प्रोफाइल होते हैं।

• रिस्क कैपेसिटी

• रिस्क टॉलरेंस

• रिस्क एपिटाइट

• रिस्क कैपेसिटी उम्र, आय आदि के आधार पर फाइनेंशियल रिस्क लेने की आपकी क्षमता है।

• दूसरी ओर, रिस्क टॉलरेंस से तात्पर्य एक निवेशक की रिस्क लेने या 'सहन' करने की इच्छा या रिटर्न में अस्थिरता के स्तर से निपटने के लिए तैयार है।

• रिस्क एपिटाइट से तात्पर्य उस अधिकतम रिस्क से है जो आप एक निवेशक के रूप में लेने के इच्छुक हैं।

आपको अपने लक्ष्यों और रिस्क के स्तर का आकलन करने के लिए समय सीमा से अच्छी तरह परिचित होना चाहिए, जिसे आप लेने में सहज हैं।

अपने पोर्टफोलियो का आकलन करने के लिए प्रमुख रिस्क - रिवार्ड मेट्रिक्स पर हमारा लेख पढ़ें।

यह समझना अनिवार्य है कि एस्सेट- क्लास जो परंपरागत रूप से इन्फ्लेशन को हेज करने के लिए जाने जाते हैं, वे भी सबसे खराब प्रदर्शन करने वाले रहे हैं, इसके विपरीत माना जाता है कि कमजोर प्रदर्शन करने वाले एस्सेट- क्लास कुछ परिदृश्यों में उल्लेखनीय रूप से अच्छी तरह से रुके हुए हो सकते हैं। इस प्रकार, हमारा मानना है कि इन्फ्लेशन से लड़ने के लिए अपने पोर्टफोलियो को तैयार करने के लिए एक विचारशील, अच्छी तरह से विविध दृष्टिकोण सबसे प्रभावी तरीका है।

हमारा हाल ही मे बना वेबिनार देखें जहां हमारे फंड मैनेजर्स ने मौजूदा बाजार परिदृश्य में एसेट क्लास आउटलुक और आर्थिक दृष्टिकोण के बारे में सब कुछ साझा किया।

अस्वीकरण, वैधानिक विवरण और जोखिम कारक:

इस लेख / वीडियो में यहां व्यक्त किए गए विचार केवल सामान्य जानकारी और पढ़ने के उद्देश्य के लिए हैं और पाठक द्वारा अनुसरण की जाने वाली किसी भी कार्रवाई के बारे में कोई दिशा-निर्देश और सिफारिशें नहीं हैं। क्वांटम एएमसी/क्वांटम म्यूचुअल फंड योजना(यों) में किए गए निवेश पर किसी भी सांकेतिक प्रतिफल की गारंटी/प्रस्ताव/संचार नहीं कर रहा है। विचार एक पेशेवर गाइड / निवेश सलाह के रूप में काम करने के लिए नहीं हैं / एक प्रस्ताव या याचना करने का इरादा हैपाठक के लिए किसी वित्तीय उत्पाद या साधन या म्यूचुअल फंड इकाइयों की खरीद या बिक्री। लेख सार्वजनिक रूप से उपलब्ध जानकारी, आंतरिक रूप से विकसित डेटा और विश्वसनीय माने जाने वाले अन्य स्रोतों के आधार पर तैयार किया गया है। यद्यपि यहां प्रदान की गई जानकारी के आधार पर कोई कार्रवाई नहीं की गई है, यह सुनिश्चित करने के लिए उचित सावधानी बरती गई है कि तथ्य सटीक हैं और दिए गए विचार आज तक उचित और उचित हैं। इस लेख के पाठकों को अपनी स्वयं की जांच से उत्पन्न जानकारी/डेटा पर भरोसा करना चाहिए और स्वतंत्र पेशेवर सलाह लेने और कोई भी निवेश करने से पहले एक सूचित निर्णय लेने की सलाह दी।

म्युचुअल फंड निवेश बाजार जोखिमों के अधीन हैं, योजना से संबंधित सभी दस्तावेजों को ध्यान से पढ़ें।

योजना विशिष्ट जोखिम कारकों को पढ़ने के लिए कृपया देखें www.QuantumAMC.com योजना (योजनाओं) में निवेशकों को वापसी की गारंटी या सुनिश्चित दर की पेशकश नहीं की जा रही है और इस बात का कोई आश्वासन नहीं दिया जा सकता है कि योजनाओं के उद्देश्य को प्राप्त किया जाएगा और कारकों के आधार पर योजना (योजनाओं) का एनएवी ऊपर और नीचे जा सकता है। प्रतिभूति बाजार को प्रभावित करने वाली ताकतें। म्यूचुअल फंड इकाइयों में निवेश में निवेश रिस्क शामिल होता है जैसे कि ट्रेडिंग वॉल्यूम, निपटान रिस्क , तरलता रिस्क , पूंजी की संभावित हानि सहित डिफ़ॉल्ट रिस्क । प्रायोजक/एएमसी/म्यूचुअल फंड का पिछला प्रदर्शन योजना(यों) के भविष्य के प्रदर्शन को नहीं दर्शाता है। वैधानिक विवरण: क्वांटम म्यूचुअल फंड (फंड) का गठन भारतीय ट्रस्ट अधिनियम, 1882 के तहत एक ट्रस्ट के रूप में किया गया है। प्रायोजक: क्वांटम एडवाइजर्स प्राइवेट लिमिटेड। (प्रायोजक की देयता रु. 1,00,000/- तक सीमित) ट्रस्टी: क्वांटम ट्रस्टी कंपनी प्राइवेट लिमिटेड। निवेश प्रबंधक: क्वांटम एसेट मैनेजमेंट कंपनी प्राइवेट लिमिटेड। कंपनी अधिनियम, 1956 के तहत प्रायोजक, ट्रस्टी और निवेश प्रबंधक को शामिल किया गया है।

Related Posts

-

Invest without Stress - With Quantum Mutual Fund!

Posted On Monday, May 09, 2022

Since inception, Quantum AMC has stayed true to its Vision and Mission.

Read More -

Active or Passive Investing: Which Style is Right for You?

Posted On Tuesday, Apr 26, 2022

With such a wide variety of investment avenues and styles, you may be confused as to which is the best for you.

Read More -

Stay Ahead of Inflation During These Uncertain Times

Posted On Wednesday, Apr 13, 2022

Inflation has been slowly but steadily eating into the savings of investors.

Read More